Как пластиковые карточки и легкие кредиты изменили наше сознание

Появление легко доступных кредитов в корне изменило наше отношение к деньгам.

Предположим, что вы — владелец магазина. Кому вы доверяете в достаточной степени, чтобы дать взаймы денег? На протяжении большей части истории люди давали в долг тем, кого знали лично. Это работало, поскольку должник и кредитор чаще всего жили в небольших городках и знали друг друга.

Но по мере того, как города росли в размере, эти взаимоотношения начали усложняться.

Управляющие больших магазинов не могли рассчитывать, что продавцы будут узнавать каждого покупателя в лицо. Поэтому доверенным клиентам выдавали разные безделушки, например жетоны и брелоки. В 1928 году для этих целей выпускали жетон Charga-plate, напоминавший собачью бирку.

Показав такой жетон продавцу, даже незнакомому, вы могли выйти из магазина с охапкой неоплаченных товаров. Некоторые из таких жетонов превратились постепенно в полноценные символы высокого статуса.

В 1947 году был выпущен жетон Charg-It, позволявший владельцу брать товары в кредит не в конкретном магазине, а в целой сети. Правда, действовал он только в пределах нескольких кварталов в Бруклине.

Но потом, в 1949 году, появилась карточка Diners Club, предназначенная для коммивояжеров.

С помощью жетона путешествующий продавец мог купить еду и бензин, оплатить комнату в отеле и покупать товары в магазинах, расположенных по всей территории США.

Идея сработала: за первый год карту купили 35 тысяч человек, а компания значительно расширила список принимавших карту отелей, авиакомпаний, заправок и пунктов проката автомобилей.

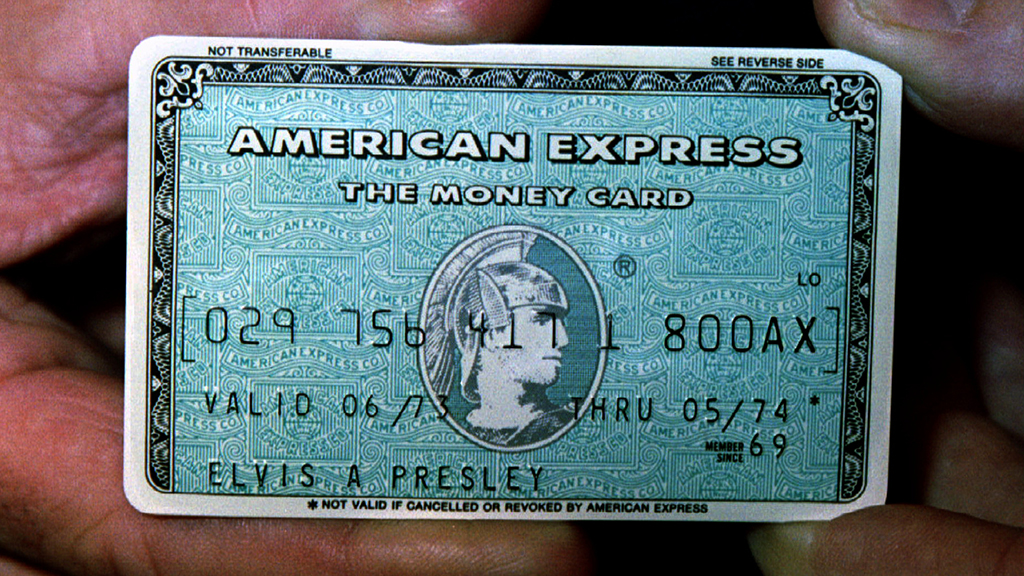

В 1950-х у Diners club появились конкуренты — кредитная карта American Express и аналогичные карточки, которые начали выпускать банки.

Борьба с привычками

Карта с причудливым названием BankAmericard, выпущенная Bank of America, со временем была переименована в Visa. Ее основной конкурент Master Charge превратился в MasterCard.

Однако на первых порах кредитные карты столкнулись с двумя большими проблемами.

Первая была из разряда «курица или яйцо»: продавцы не принимали их к оплате, так как не видели большого спроса на них со стороны клиентов. Клиенты, в свою очередь, не торопились заказывать карту, которую не принимало большинство продавцов.

В 1958 году, чтобы вырваться из этого круга, Bank of America пошел на эксперимент и просто разослал пластиковые кредитные карточки всем своим клиентам в калифорнийском городе Фресно. Клиентов было 60 тысяч.

Каждая из карт имела кредитный лимит в 500 долларов, в пересчете на современные деньги около пяти тысяч долларов, которые предоставлялись получателю без каких-либо вопросов. Эта смелая акция получила название Fresno Drop, по названию города.

Разумеется, банк потерпел убытки из-за невозвращенных кредитов и обыкновенного мошенничества с картами, похищенными из почтовых ящиков получателей. Однако другие банки вскоре начали повторять акцию, несмотря на потерю денег. К концу 1960-х годов один Bank of America выпустил в обращение около миллиона карт.

Второй проблемой первых кредиток было неудобство в использовании: каждый раз при оплате кредитной картой продавец должен был звонить в банк, чтобы подтвердить транзакцию.

Здесь на помощь пришли новые технологии, которые сделали процесс покупки денег еще проще. Основной из таких технологий стала магнитная полоска, впервые разработанная в начале 1960-х годов Форрестом и Доротеей Пэрри, для удостоверений сотрудников ЦРУ.

Рассказывают, что Форрест Пэрри, работавший системным инженером в компании IBM, как-то раз принес домой с работы пластиковую карточку и магнитную ленту с информацией. Он никак не мог придумать способ совместить их, чтобы получился удобный носитель информации. Его жена Доротея в этом время гладила белье. Она протянула мужу утюг и предложила попробовать решить проблему с его помощью.

Сочетание высокой температуры и давления сработало, так появилась первая карточка с магнитной полосой.

Магнитная полоска сегодня дает клиентам возможность расплатиться картой гораздо быстрее. Магазинный терминал, чтобы подтвердить транзакцию, связывается со своим банком, который связывается с компьютером компании Visa, а тот, в свою очередь, с вашим банком.

Культурный сдвиг

Если ваш банк уверен, что вы вернете деньги, то проблем нет. Магазинный терминал получает цифровое одобрение транзакции, печатает чек, и вы выходите из магазина с товарами. Весь процесс занимает несколько секунд.

Кредитные карты распространились по всему миру. Возможность пользоваться доверием, которое раньше было привилегией добропорядочных жителей маленьких городков, получили все.

С точки зрения быта это принесло большие перемены. Человеку больше не нужно было идти на поклон к банковскому клерку, просить его о ссуде и объяснять, зачем нужны деньги.

Вместо этого любой может потратить кредит на все что угодно, и продлевать его срок столько раз, сколько будет нужно, пока готов платить проценты, которые часто достигают 20−30 процентов.

Однако столь легкий доступ к деньгам, возможно, творит странные вещи с нашей психикой.

Несколько лет назад исследователи Дражен Прелеч и Дункан Симестер из Массачусетского технологического института провели эксперимент с целью узнать, легче ли мы стали расставаться с деньгами в условиях общедоступных кредитов.

Участников эксперимента разделили на две группы и предложили им участвовать в аукционе, где продавались билеты на спортивные матчи. Билеты были дорогими, но сколько именно они стоили, подопытным не говорили. Одной из групп сказали только, что в случае победы за билеты надо будет расплатиться наличными, а банкомат за углом.

Участникам эксперимента из второй группы сказали, что расплачиваться нужно будет кредитной картой. Результаты оказались поразительными — ставки группы с карточками на аукционе были намного выше. В одном случае сумма, которую они были готовы заплатить за посещение популярного матча, в два раза превышала заявку членов группы, платившей наличными.

Смерть наличных?

Этот вопрос важен, поскольку в некоторых частях мира наличные уже устаревают.

В Швеции наличными в магазинах расплачиваются около 20% покупателей, а в общей сумме расходов по стране на долю наличных трат приходится только 1% .

В 1970 году один из рекламных слоганов BankAmericard звучал так: «Представьте, что это деньги».

Сегодня бумажные или металлические деньги часто остаются не у дел. Большинству авиакомпаний, автопрокатов, отелей не нужны ваши наличные, им нужен номер вашей кредитной карты. В Швеции то же самое относится ко многим кофейням, барам и даже рыночным прилавкам.

Кредитные карты, если пользоваться ими правильно, помогают нам правильно распоряжаться деньгами. Однако есть риск, связанный с тем, что тратить деньги с карты очень просто, и мы не всегда соотносим траты с нашими доходами.

В США общая сумма возобновляемых кредитов — они чаще всего связаны именно с кредитными картами — на сегодня составляет около 860 миллиардов долларов, или более двух тысяч долларов на каждого взрослого американца.

В реальном выражении эта сумма за последние 50 лет увеличилась в 400 раз.

Как следует из недавнего исследования Международного валютного фонда, рост закредитованности населения, связанный с доступностью кредитных карт, чем-то похож на эйфорию от большого количества сахара.

В краткосрочной перспективе он полезен для экономики, но вреден, если смотреть в перспективе от трех до пяти лет. Кроме того рост закредитованности повышает вероятность банковских кризисов.

Когда начинаешь задавать людям вопросы обо всем этом, они беспокоятся.

Девять из десяти американцев согласны с утверждением, что карты дают большинству людей доступ к слишком большим кредитным средствам. Большинство полностью с этим согласно, но в то же время удовлетворено своей личной кредитной историей.

Похоже, мы не верим, что другие будут мудро пользоваться этим мощным финансовым инструментом. Однако себе мы доверяем полностью.

Источник: news.mail.ru